SOGGETTI BENEFICIARI

In base all’art. 1 del D.L. n. 41/2021, c.d. “Decreto Sostegni”, il nuovo contributo spetta ai soggetti titolari di partita iva, residenti in Italia:

- esercenti attività di impresa / lavoro autonomo;

- titolari di reddito agrario.

Tale agevolazione, riconosciuta a prescindere dall’attività esercitata, coinvolge, altresì, i lavoratori autonomi iscritti agli Enti di diritto privato di previdenza obbligatoria (CNPADC, Inarcassa, CIPAG, ENPAM, Casse Interprofessionali).

Inoltre, tra i beneficiari del contributo a fondo perduto rientrano anche gli Enti non commerciali e i contribuenti minimi / forfetari.

Non sono ammessi alla fruizione di tale agevolazione:

- i soggetti la cui attività risulta cessata al 23/03/2021;

- i soggetti che hanno attivato la partita iva dal 24/03/2021;

- gli Enti pubblici di cui all’art. 74, comma 2, Tuir;

- gli Intermediari finanziari / società di partecipazione di cui all’art. 162-bis Tuir.

CONDIZIONI RICHIESTE

Al fine di godere del beneficio in esame, è richiesta la sussistenza delle due seguenti condizioni:

- ammontare dei ricavi di cui all’art. 85, comma 1, lett. a) e b) Tuir / compensi ex art. 54, comma 1 Tuir non superiori a € 10 milioni nel secondo periodo di imposta antecedente a quello di entrata in vigore del decreto. Dunque, per i soggetti con esercizio coincidente con l’anno solare si deve fare riferimento ai ricavi / compensi 2019;

- riduzione di almeno il 30% del fatturato / corrispettivi 2020 rispetto al fatturato / corrispettivi 2019. Tale riduzione va ora calcolata sulla base della media mensile anziché sul fatturato / corrispettivi di specifici mesi.

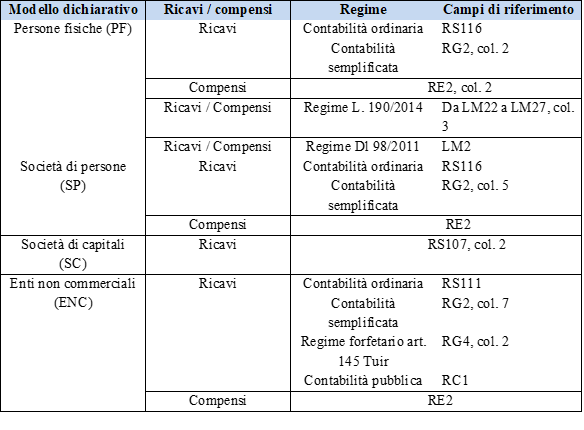

Nel processo di determinazione dei ricavi / compensi relativi al 2019, i valori da tenere in considerazione sono quelli riportati nel modello della dichiarazione dei redditi 2020 (redditi 2019), secondo la tabella di seguito riportata:

Le indicazioni da rispettare in merito al calcolo dell’ammontare complessivo del fatturato / corrispettivi dell’anno 2019 e dell’anno 2020 sono le seguenti:

- devono essere considerate tutte le fatture attive, al netto dell’Iva, immediate e differite, relative ad operazioni effettuate tra il 1° gennaio e il 31 dicembre;

- occorre considerare le note di variazione (art. 26 Dpr n. 633/1972), aventi data compresa tra il 1° gennaio e il 31 dicembre;

- concorrono anche le cessioni di beni ammortizzabili;

- gli esercenti attività di commercio al dettaglio e attività assimilate devono considerare l’importo totale dei corrispettivi, al netto dell’Iva, delle operazioni effettuate tra il 1° gennaio e il 31 dicembre, sia per quanto riguarda i corrispettivi trasmessi telematicamente sia per quelli soggetti ad annotazione;

- nel caso di commercianti al dettaglio che applicano la ventilazione dei corrispettivi o il regime del margine oppure nel caso delle agenzie di viaggio, dato che può risultare complicato il calcolo delle fatture e dei corrispettivi al netto dell’Iva, l’importo può essere riportato al lordo dell’Iva, sia con riferimento al 2019 che al 2020;

- gli esercenti che svolgono attività non rilevanti ai fini Iva devono considerare anche l’importo degli aggi relativi a tali operazioni effettuate tra il 1° gennaio e il 31 dicembre.

Per quanto riguarda la verifica del limite dei ricavi / compensi 2019, in caso di esercizio di più attività va considerata la somma dei ricavi / compensi riferiti a tutte le attività.

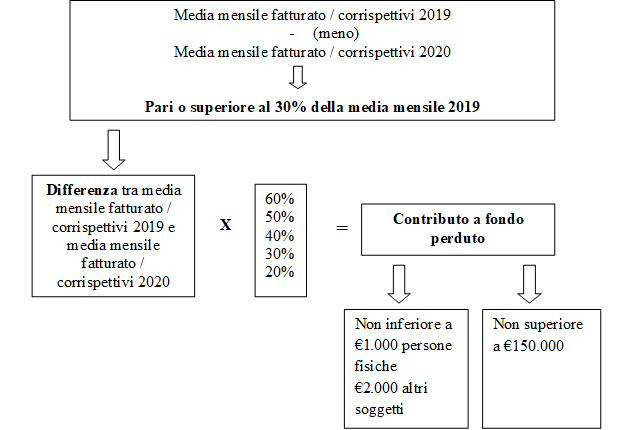

Per quanto riguarda la verifica della riduzione del fatturato / corrispettivi, nello specifico è richiesto che l’ammontare medio mensile del fatturato / corrispettivi 2020 sia inferiore di almeno il 30% dell’ammontare medio mensile del fatturato / corrispettivi 2019.

Occorre precisare che per i soggetti con partita iva attiva dall’ 01/01/2019, il contributo in esame spetta anche in assenza del predetto requisito di calo del fatturato / corrispettivi.

| Fatturato medio mensile 2019 | Fatturato medio mensile 2020 | Riduzione fatturato medio 2020 | 30% fatturato medio mensile 2019 | Spettanza contributo |

| 100.000€ | 70.000€ | 30.000€ | 30.000€ | SI |

| 100.000€ | 75.000€ | 25.000€ | 30.000€ | NO |

A tal fine, va fatto riferimento alla data di effettuazione delle operazioni (cessione di beni / prestazioni di servizi). Pertanto, per quanto riguarda le fatture immediate, dovrà essere considerata la data della fattura e, per le fatture differite, occorre fare riferimento alla data dei DDT o dei documenti equipollenti richiamati nella fattura.

AMMONTARE DEL CONTRIBUTO

Il contributo a fondo perduto viene determinato applicando una diversa percentuale alla differenza tra l’ammontare medio mensile del fatturato / corrispettivi 2019 e l’ammontare medio mensile del fatturato / corrispettivi 2020.

Tale percentuale varia a seconda dei ricavi / compensi 2019, in particolare:

| RICAVI / COMPENSI 2019 | PERCENTUALE APPLICABILE |

| Non superiori a € 100.000 | 60% |

| Superiori a € 100.000 e fino a € 400.000 | 50% |

| Superiori a € 400.000 e fino a € 1.000.000 | 40% |

| Superiori a € 1.000.000 e fino a € 5.000.000 | 30% |

| Superiori a € 5.000.000 e fino a € 10.000.000 | 20% |

Il contributo a fondo perduto è comunque riconosciuto, “per tutti i soggetti, compresi quelli che hanno attivato la partita iva dall’ 01/01/2020”, per un importo:

- non superiore a € 150.000;

- non inferiore a € 1.000 per le persone fisiche, a € 2.000 per i soggetti diversi dalle persone fisiche.

Esempio 1

La società “X” presenta la seguente situazione:

- ricavi 2019: 161.000€

- fatturato 2019: 165.400€ à media mensile 165.400/12= 13.783€

- fatturato 2020: 114.500€ à media mensile 114.500/12= 9.542€

Media mensile 2019 – media mensile 2020= 13.783 – 9.542= 4.241

% riduzione media mensile 2019 – 2020= 4.241/13.783 * 100= 30,77% (contributo spettante)

Importo contributo spettante = 4.241 * 50% = 2.120,50€.

Per coloro che hanno attivato la partita iva dall’ 01.01.2019, la media mensile va determinata con riguardo ai mesi successivi a quello di attivazione della partita iva. Quindi, ad esempio, nel caso di attivazione della stessa nel mese di febbraio 2019, ai fini della media andranno considerati i mesi da marzo a dicembre 2019.

Esempio 2

La ditta individuale “XY” ha aperto la partita iva ad aprile 2019 e presenta la seguente situazione:

- ricavi 2019: 30.000€

- fatturato 2019 (dal mese di maggio): 28.000€ à media mensile 28.000/8= 3.500€

- fatturato 2020: 16.200€ à media mensile 16.200/12= 1.350€

Media mensile 2019 – media mensile 2020: 3.500 – 1.350= 2.150

% riduzione media mensile 2019 – 2020= 2.150/3.500 * 100= 61,43% (contributo spettante)

Importo contributo spettante = 2.150 * 60% = 1.290€.

MODALITÀ DI RICONOSCIMENTO DEL CONTRIBUTO

Il nuovo contributo a fondo perduto, previsto dal c.d. “Decreto Sostegni”, è riconosciuto previa presentazione di apposita domanda, in via telematica, all’Agenzia delle Entrate.

L’istanza può essere inviata a partire dal giorno 30 marzo 2021 e non oltre il giorno 28 maggio 2021 e può essere presentata direttamente dal soggetto interessato oppure tramite intermediario abilitato all’invio telematico delle dichiarazioni con delega alla consultazione del Cassetto fiscale.

MODALITA’ DI FRUIZIONE DEL CONTRIBUTO

Il beneficio, oggetto della presente circolare, può essere utilizzato secondo due diverse modalità tra di loro alternative:

- direttamente. In tal caso, l’Agenzia delle Entrate provvede all’accredito del contributo sul c/c bancario / postale intestato / cointestato al soggetto beneficiario;

- a seguito di scelta irrevocabile del beneficiario durante la compilazione dell’istanza, quale credito di imposta da utilizzare nella sua totalità in compensazione nel modello F24 esclusivamente tramite i servizi telematici dell’Agenzia delle Entrate (Fisconline / Entratel).

Tale scelta riguarda l’intero ammontare del contributo spettante, non essendo dunque possibile richiedere in parte l’erogazione diretta e in parte l’utilizzo in compensazione.

CARATTERISTICHE DEL CONTRIBUTO A FONDO PERDUTO

Il nuovo contributo a fondo perduto:

- non è tassato ai fini IRPEF/ IRES / IRAP;

- non rileva ai fini del rapporto di deducibilità degli interessi passivi / componenti negativi ex artt. 61 e 109, comma 5, Tuir.

REGIME SANZIONATORIO

Laddove il contributo in esame risulti essere, in tutto o in parte, non spettante:

- l’ Agenzia delle Entrate provvede al recupero con applicazione

- della sanzione di cui all’art. 13, comma 5, D.lgs. n. 471/97 (dal 100% al 200%);

- degli interessi ai sensi dell’art. 20, DPR n. 602/73 (4% annuo).

- È applicabile l’art. 316-ter, C.p. (reclusione da 6 mesi a 3 anni) per indebita percezione di erogazioni ai danni dello Stato.

link utili: