PROROGA VERSAMENTI “ROTTAMAZIONE” / “SALDO E STRALCIO”

L’art. 4, comma 1, lett.b) del DL n. 41/2021, c.d. “Decreto Sostegni”, in ragione del protrarsi dell’emergenza epidemiologica da Covid-19, modifica il calendario per il versamento delle somme dovute per la “rottamazione-ter” (anche per risorse proprie dell’UE e dell’IVA all’importazione) e il “saldo e stralcio”.

Per coloro che sono in regola con i versamenti delle rate del 2019, il termine ultimo per pagare tutte le rate scadenti nell’anno 2020 relative alla “rottamazione-ter”e al “saldo e stralcio” è differito al 31 luglio 2021. In particolare, il mancato, insufficiente o tardivo versamento di quelle in scadenza per l’anno 2020 non determina la perdita dei benefici della definizione agevolata, qualora le stesse verranno integralmente corrisposte entro il 31 luglio 2021. Inoltre, per il pagamento entro tale termine di scadenza, sono comunque ammessi i 5 giorni di tolleranza di cui all’art. 3, comma 14-bis, DL n. 119/2018.

Dunque, entro il 31 luglio 2021 dovranno essere corrisposte integralmente:

- le rate della “rottamazione-ter” e della “definizione agevolata delle risorse UE”, scadute il 28 febbraio, il 31 maggio, il 31 luglio e il 30 novembre 2020;

- le rate del “saldo e stralcio” scadute il 31 marzo e il 31 luglio 2020.

Per quanto riguarda, invece, le rate in scadenza il 28.2 – 31.3 – 31.5 e 31.7.2021, il termine ultimo per il pagamento è differito al 30 novembre 2021.

In particolare, per i contribuenti in regola con il pagamento delle rate 2020, da effettuarsi entro il prossimo 31 luglio 2021, il mancato, insufficiente o tardivo versamento delle rate in scadenza per l’anno 2021, non determina la perdita dei benefici della definizione agevolata se le stesse verranno corrisposte entro il 30 novembre 2021. Anche in tal caso, è applicabile la “tolleranza” di 5 giorni.

Dunque, entro il 30 novembre 2021 dovranno essere corrisposte integralmente:

- le rate della “rottamazione-ter” e della “definizione agevolata delle risorse UE”, scadute il 28 febbraio, il 31 maggio e il 31 luglio 2021;

- le rate del “saldo e stralcio” scadute il 31 marzo e il 31 luglio 2021.

Il pagamento entro i nuovi termini non richiede il versamento di interessi e non comporta la perdita dei benefici della definizione agevolata.

I soggetti decaduti dalla “rottamazione” / “saldo e stralcio” a causa del mancato, insufficiente o tardivo pagamento delle somme scadute nel 2019 non possono beneficiare dei nuovi termini di versamento. Gli stessi possono comunque richiedere la rateizzazione delle somme ancora dovute ai sensi dell’art. 19, DPR n. 602/73.

PROROGA SOSPENSIONE VERSAMENTI / NOTIFICA CARTELLE

L’art. 4, comma 1, lett.a) del Decreto legge in esame, dispone la proroga dei termini in materia di notifica delle cartelle di pagamento nonché di versamento delle relative somme.

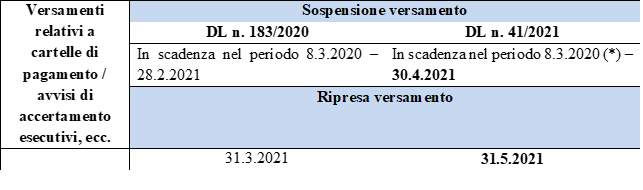

In particolare, il c.d. “Decreto Sostegni” proroga dal 28.02.2021 al 30.04.2021 la sospensione dei termini di versamento delle somme derivanti da:

- cartelle di pagamento emesse dall’Agente della riscossione;

- avvisi di accertamento e avvisi di addebito INPS esecutivi ex artt. 29 e 30 DL n. 78/2010;

- atti di accertamento esecutivi emessi dall’Agenzia delle Dogane ai fini della riscossione delle risorse proprie dell’UE e dell’IVA all’importazione;

- atti di ingiunzione fiscale emessi dagli Enti territoriali;

- atti esecutivi emessi dagli Enti locali ai sensi dell’art. 1, comma 792, Finanziaria 2020

con la conseguenza che gli stessi dovranno essere effettuati entro il mese successivo alla scadenza del predetto periodo di sospensione, ovverosia entro il 31 maggio 2021 (anziché 31 marzo 2021).

Si rammenta che, per effetto della previsione di cui all’art. 68 DL n.18/2020, come evidenziato dall’Agenzia delle Entrate nella Circolare 20.8.2020, n. 25/E risultano, di conseguenza, sospesi:

- i termini di pagamento (e, conseguentemente, le attività di recupero, anche coattivo), relativi a carichi, affidati all’Agente della riscossione, derivanti da avvisi esecutivi dell’Agenzia delle Entrate, dell’Agenzia delle Dogane e dell’INPS e da atti esecutivi di cui all’art. 1, comma 792, Legge n. 160/2019 (Finanziaria 2020), ovvero da ruoli / cartelle, in scadenza nello stesso periodo (compresi quelli dilazionati ex art. 19, DPR n. 602/73), con conseguente “congelamento”, per la durata dello stesso periodo di sospensione, dell’applicazione degli interessi di mora ex art. 30, DPR n. 600/73;

- la notifica di nuove cartelle di pagamento (e, conseguentemente, le attività di recupero, anche coattivo), afferenti i carichi affidati sia prima dell’inizio del periodo di sospensione, sia durante tale periodo;

- le attività di recupero, anche coattivo, dei carichi (avvisi di accertamento esecutivi / avvisi di addebito / atti esecutivi e ruoli / cartelle di pagamento) già scaduti prima del periodo di sospensione, con “congelamento” degli interessi di mora durante il periodo di sospensione.

La sospensione dei versamenti riguarda anche le rate in scadenza nel periodo 8.03.2020 – 30.04.2021, con la conseguenza che dovranno essere versate entro il 31.05.2021.

(*) 21.2.2020 per i soggetti con domicilio fiscale / sede operativa nella “zona rossa” di prima istituzione ex DPCM 1.3.2020.

Come evidenziato nelle FAQ dell’Agenzia delle Entrate – Riscossione, in alternativa al pagamento in unica soluzione è possibile richiedere la rateizzazione e tale richiesta deve essere presentata entro il 31 maggio 2021.

Va inoltre evidenziato che nel periodo di sospensione, fino al 30.4.2021, per effetto di quanto disposto dall’ art. 153, DL n. 34/2020, non opera la previsione ex art. 48-bis DPR n. 602/73, in base alla quale le Pubbliche amministrazioni nonché le società a prevalente partecipazione pubblica, prima di pagare, a qualunque titolo, somme di importo superiore ad euro 5.000 devono verificare se il soggetto beneficiario risulta inadempiente al versamento di una o più cartelle di pagamento per un importo complessivo almeno pari ad euro 5.000.

Considerato che il c.d. “Decreto Sostegni” è entrato in vigore il 23.03.2021, il comma 3 dell’art. 1 in esame dispone che la previsione del citato art. 153 è applicabile anche alle verifiche effettuate nel periodo 1.3 – 23.3.2021.

Il decreto in esame, tenuto conto dell’ampliamento del periodo di sospensione dei versamenti delle somme derivanti da cartelle / avvisi di accertamento ecc, modifica il comma 4-bis dell’art. 68 DL n. 18/2020. In particolare è disposta la proroga di 24 mesi dei termini di decadenza / prescrizione per la notifica di:

- cartelle di pagamento relative a entrate tributarie / non tributarie derivanti da affidamenti all’Agente della riscossione nel predetto periodo 8.3.2020 (o 21.2.2020) – 30.4.2021 e, successivamente, fino al 31.12.2021;

- cartelle di pagamento (escluse quelle riferite alle entrate degli Enti territoriali) derivanti da affidamenti all’Agente della riscossione anche successivamente al 31.12.2021, relative a:

- dichiarazioni presentate nel 2018, per le somme dovute a seguito dell’attività di liquidazione prevista dagli artt. 36-bis, DPR n. 600/73 e 54-bis, DPR n. 633/72;

- dichiarazioni dei sostituti d’imposta presentate nel 2017, per le somme dovute ex artt. 19 e 20, TUIR;

- dichiarazioni presentate nel 2017 e 2018, per le somme dovute a seguito dell’attività di controllo formale prevista dall’art. 36-ter, DPR n. 600/73.

CANCELLAZIONE AUTOMATICA DEI DEBITI DI IMPORTO RESIDUO FINO AD EURO 5.000

Il c.d. “Decreto Sostegni” dispone l’annullamento automatico dei debiti, risultanti dai singoli carichi affidati all’Agente della riscossione dal 1 gennaio 2000 al 31 dicembre 2010 che, alla data di entrata in vigore del Decreto (23.3.2021), hanno importo residuo fino ad € 5.000,00, comprensivo di capitale, interessi per ritardata iscrizione a ruolo e sanzioni.

Tra i debiti oggetto di tale annullamento sono compresi anche quelli eventualmente presenti nei piani di pagamento della “rottamazione-ter” e del “saldo e stralcio” di cui all’art. 3 DL n. 119/2018, all’art. 16-bis del DL n. 34/2019 e all’art. 1, commi da 184 a 198, della legge n. 145/2018.

Possono essere interessati da tale misura esclusivamente:

- le persone fisiche che hanno percepito, nel periodo di imposta 2019, un reddito imponibile fino ad € 30.000,00;

- i soggetti diversi dalle persone fisiche che hanno percepito, nel periodo di imposta in corso al 31 dicembre 2019, un reddito imponibile fino ad € 30.000,00.

Le modalità attuative sono da definirsi con un decreto del Ministero dell’ economia e delle finanze, da emanarsi entro 30 giorni dalla data di conversione in Legge del “Decreto Sostegni”.

Le somme versate prima della data dell’annullamento, la cui individuazione è demandata al MEF con apposito Decreto, non saranno restituite.

Fino alla data stabilita dal MEF, per i debiti di importo residuo al 23.3.2021 fino a € 5.000 sono sospesi la riscossione nonché i relativi termini di prescrizione.

Tale misura di cancellazione automatica non opera per i debiti relativi ai carichi di cui all’art. 3, comma 16, lett. a), b) e c), DL n. 119/2018, ossia relativi a:

- somme dovute a titolo di recupero di aiuti di Stato ai sensi dell’art. 16, Regolamento UE 13.7.2015, n. 2015/1589;

- crediti derivanti da pronunce di condanna della Corte dei conti;

- multe, ammende e sanzioni pecuniarie dovute a seguito di provvedimenti e sentenze penali di condanna;

- risorse proprie tradizionali dell’UE e IVA all’importazione.

DEFINIZIONE AGEVOLATA COMUNICAZIONE DI IRREGOLARITA’

L’art. 5, commi da 1 a 7, DL n. 41/2021 riconosce la possibilità di definire le somme dovute a seguito del controllo automatizzato delle dichiarazioni, richieste con le comunicazioni di irregolarità di cui agli artt. 36-bis DPR n. 600/73 e 54-bis DPR n. 633/72:

- elaborate entro il 31.12.2020 e non inviate / spedite ai contribuenti per effetto della sospensione stabilita dall’art. 157, DL n. 34/2020 con riferimento alle dichiarazioni relative al periodo di imposta in corso al 31.12.2017 (ossia 2017 per i soggetti con esercizio coincidente con l’anno solare);

- elaborate entro il 31.12.2021 con riferimento alle dichiarazioni relative al periodo di imposta in corso al 31.12.2018 (ossia 2018 per i soggetti con esercizio coincidente con l’anno solare).

La definizione delle somme dovute a seguito del controllo automatizzato delle dichiarazioni relative al 2017 e 2018, richieste con comunicazioni di irregolarità elaborate rispettivamente entro il 31.12.2020 e 31.12.2021, può essere effettuata dai soggetti:

- con partita IVA attiva al 23.03.2021;

- che hanno subito una riduzione del volume di affari 2020 (mod. IVA 2021) superiore al 30% del volume di affari 2019 (mod. IVA 2020).

Per i soggetti non tenuti alla presentazione della dichiarazione IVA, per il predetto requisito occorre considerare i ricavi / compensi relativi al 2020 / 2019 risultanti dai rispettivi mod. REDDITI 2021/2020.

Per quanto riguarda la modalità di tale possibilità, l’Agenzia delle Entrate, sulla base dei dati risultanti dalle dichiarazioni, individua i soggetti beneficiari della definizione ed invia agli stessi, tramite PEC o raccomandata A/R, contestualmente alle relative comunicazioni di irregolarità, la proposta di definizione riportante l’importo “ridotto” di quanto dovuto.

La definizione si perfeziona con il pagamento delle imposte, interessi e contributi previdenziali indicati nella proposta, con esclusione delle sanzioni / somme aggiuntive, secondo le modalità ed i termini stabiliti dal D.lgs. n. 462/97 per la riscossione delle somme dovute a seguito di controlli automatizzati, ossia in un massimo di 8 rate trimestrali di pari importo o, se superiori a € 5.000, in un numero massimo di 20 rate trimestrali di pari importo.

In caso di mancato pagamento, in tutto o in parte, alle scadenze previste, delle somme dovute, non si determina il perfezionamento della definizione con la conseguenza che si applicano le ordinarie modalità in materia di sanzioni e riscossione.

Inoltre, le somme versate fino a concorrenza dei debiti definibili, anche anteriormente alla definizione:

- restano definitivamente acquisite;

- non sono rimborsabili;

- non sono utilizzabili in compensazione per il versamento del debito residuo.

PROROGA NOTIFICA CARTELLE DI PAGAMENTO DICHIARAZIONI

Il comma 8 dell’art. 5 del Decreto in esame interviene, infine, anche in materia di decadenza dei termini di cui all’art. 25 DPR n. 602/73, stabilendo la proroga di 1 anno del termine di decadenza per la notifica delle cartelle di pagamento riferite alle dichiarazioni presentate nel 2019.

Di conseguenza è prorogato:

- dal 31.12.2022 al 31.12.2023 il termine per la notifica delle cartelle riferite a somme dovute a seguito dei controlli automatizzati delle dichiarazioni ex artt. 36-bis DPR n. 600/73 e 54-bis DPR n. 633/72;

- dal 31.12.2023 al 31.12.2024 il termine per la notifica delle cartelle riferite a somme dovute a seguito dei controlli formali delle dichiarazioni ex art. 36-ter DPR n. 600/73.

Si riportano di seguito, per opportuna conoscenza, tutte le FAQ pubblicate sul sito dell’Agenzia entrate riscossione relativamente alle sospensioni, rateazioni, pagamenti ecc..

LE FAQ DELL’AGENZIA DELLE ENTRATE – RISCOSSIONE

Fino a quando sono sospesi i pagamenti delle cartelle di Agenzia delle entrate – riscossione?

I provvedimenti legislativi emanati nel periodo di emergenza Covid-19 hanno differito al 30 aprile 2021 il termine “finale” di sospensione del versamento di tutte le entrate tributarie e non tributarie derivanti da cartelle di pagamento, avvisi di addebito e avvisi di accertamento affidati all’Agente della riscossione. Pertanto, i pagamenti sospesi sono quelli in scadenza dall’8 marzo 2020 (*) al 30 aprile 2021.

(*) per i soggetti con residenza, sede legale o la sede operativa nei Comuni della c.d. “zona rossa” (allegato 1 del DPCM 1.3.2020), la sospensione decorre dal 21.2.2020.

Ho una cartella, che mi è stata notificata tempo fa, scaduta dopo l’8 marzo 2020. Devo pagarla per evitare le procedure di recupero ovvero i termini per il pagamento sono sospesi?

I termini per il pagamento sono sospesi fino al 30 aprile 2021. Il versamento delle somme dovute dovrà essere effettuato entro il mese successivo al termine del periodo di sospensione ossia entro il 31 maggio 2021.

I pagamenti oggetto di sospensione, che dovranno essere eseguiti entro il 31 maggio 2021, vanno effettuati in unica soluzione?

Non necessariamente. Per le cartelle di pagamento in scadenza nel periodo di sospensione puoi anche richiedere una rateizzazione. Al fine di evitare l’attivazione di procedure di recupero da parte di Agenzia delle entrate-Riscossione, è opportuno presentare la domanda entro il 31 maggio 2021.

Agenzia delle entrate-Riscossione può notificarmi nuove cartelle nel periodo di sospensione (dall’8 marzo 2020 al 30 aprile 2021)?

No. Nel periodo di sospensione – dall’8 marzo 2020 al 30 aprile 2021 – Agenzia delle entrate-Riscossione non ha notificato o notificherà alcuna cartella di pagamento, nemmeno tramite posta elettronica certificata (pec).

Ho una cartella notificata ante 2010 di importo residuo inferiore a 5 mila euro. Cosa prevede il “Decreto Sostegni” per lo stralcio?

Trattandosi di una cartella riferita a carichi affidati all’Agente della riscossione dal 1° gennaio 2000 al 31 dicembre 2010, di importo residuo inferiore a 5 mila euro, la riscossione della stessa è sospesa. A tale riguardo, le modalità e le date dell’annullamento saranno definite da un decreto del Ministero dell’economia e delle finanze, da emanarsi entro 30 giorni dalla data di entrata in vigore della legge di conversione del “Decreto Sostegni”.

È stata disposta una proroga per il pagamento delle rate in scadenza nel 2020 e nel 2021 della “Rottamazione-ter” e del “Saldo e stralcio”?

Sì. Il “Decreto Sostegni” ha prorogato:

- al 31 luglio 2021 il termine di pagamento delle rate in scadenza nell’anno 2020 della “Rottamazione-ter” e del “Saldo e stralcio”, precedentemente fissato al 1° marzo 2021 dal “Decreto Ristori” (DL n. 137/2020);

- al 30 novembre 2021 il termine di pagamento delle rate in scadenza il 28 febbraio, il 31 marzo, il 31 maggio e il 31 luglio 2021.

Attenzione, possono usufruire della proroga al 31 luglio 2021 delle rate in scadenza nell’anno 2020 solo coloro che avevano effettuato tempestivamente i pagamenti di tutte le rate che erano in scadenza nell’anno 2019. Al pari, potranno usufruire della proroga al 30 novembre 2021 delle rate in scadenza nell’anno 2021 solo coloro che effettueranno tempestivamente il pagamento entro il 31 luglio 2021, di tutte le rate in scadenza nell’anno 2020. Resta confermata la scadenza del 30 novembre 2021 per il pagamento della quarta rata in scadenza nell’anno 2021 della “Rottamazione-ter”.

Saranno considerati regolari, anche i pagamenti di tutte le rate della ”Rottamazione-ter” e/o del “Saldo e stralcio” effettuati nei 5 giorni successivi ai nuovi termini?

Sì. Il “Decreto Sostegni” considera tempestivi anche i versamenti eseguiti con un ritardo non superiore a 5 giorni rispetto al termine del 31 luglio 2021 (per le rate scadute nel 2020) e del 30 novembre 2021 (per le rate con scadenza 28 febbraio, 31 marzo, 31 maggio, 31 luglio e 30 novembre 2021) Anche per le rate dell’anno 2022 resta confermato il ritardo massimo di 5 giorni per il pagamento rispetto alla scadenza della rata, senza incorrere in sanzioni o perdere il beneficio della Definizione agevolata.

Non ho pagato le rate della “Rottamazione-ter” e/o del “Saldo e stralcio” in scadenza entro il 31 dicembre 2019 e pertanto si è determinata l’inefficacia della Definizione agevolata. Ora posso chiedere la rateizzazione del debito?

Sì. Il “Decreto Rilancio” ha previsto la possibilità di chiedere la rateizzazione (ex articolo 19 del DPR n. 602/1973) dei debiti oggetto di “Rottamazione-ter” o di “Saldo e stralcio” per i quali il contribuente ha perso il beneficio della Definizione agevolata, non avendo pagato entro i relativi termini le rate che erano in scadenza nell’anno 2019. Il “Decreto Ristori” ha esteso la possibilità di chiedere la rateizzazione (ex articolo 19 del DPR n. 602/1973) anche a coloro che avevano già perso i benefici delle misure agevolative della “prima Rottamazione” (DL n. 193/2016) e della “Rottamazione-bis” (DL n. 148/2017) non avendo pagato le rate in scadenza entro i termini previsti.

Ho un piano di rateizzazione in corso con rate che scadono nel periodo di sospensione. Per queste rate devo rispettare le scadenze di pagamento?

Il pagamento delle rate in scadenza dall’8 marzo 2020 al 30 aprile 2021 è sospeso. Queste rate devono essere versate comunque entro il 31 maggio 2021. Mantengono invece l’originaria data di pagamento le rate con scadenza successiva al 30 aprile 2021.

Durante il periodo di sospensione, Agenzia delle entrate-Riscossione prenderà in esame e tratterà le mie istanze di rateizzazione?

Sì. L’operatività di Agenzia delle entrate-Riscossione prosegue anche nel periodo di sospensione e pertanto tratterà le tue istanze e ti invierà i previsti riscontri.

Ho un piano di rateizzazione che alla data dell’8 marzo 2020 era ancora in essere, ma potrei avere difficoltà a corrispondere entro il 31 maggio 2021 tutte le rate in scadenza. È prevista qualche agevolazione?

Sì. Il “Decreto Rilancio” ha esteso da 5 a 10 il numero massimo delle rate, anche non consecutive, che comportano la decadenza del piano di rateizzazione in caso di mancato pagamento. Inoltre, il “Decreto Ristori” ha esteso tale agevolazione a tutti i piani di rateizzazione che verranno concessi a fronte di istanze presentate fino al 31 dicembre 2021.

Ho una cartella i cui termini di versamento sono scaduti prima dell’8 marzo 2020. L’ Agenzia delle entrate-Riscossione può attivare procedure cautelari o esecutive durante il periodo di sospensione?

No. Durante il periodo di sospensione, quindi fino al 30 aprile 2021, Agenzia delle entrate-Riscossione non attiverà alcuna nuova procedura cautelare (es. fermo amministrativo o ipoteca) o esecutiva (es. pignoramento).

Ho un fermo amministrativo già iscritto per una vecchia cartella. Come posso fare per chiedere la cancellazione o la sospensione del fermo amministrativo durante il periodo di sospensione?

Puoi pagare integralmente il debito oggetto di fermo amministrativo per ottenere la sua cancellazione oppure chiedere un piano di rateizzazione del debito e, pagando la prima rata, puoi ottenere la sospensione del provvedimento.

Ho subito il pignoramento dello stipendio prima dell’entrata in vigore del Decreto n. 34/2020. Il mio datore di lavoro continuerà ad effettuare la trattenuta nella misura prevista dalla legge?

Fino al 30 aprile 2021 sono sospesi gli obblighi derivanti dai pignoramenti presso terzi, effettuati dall’Agente della riscossione prima della data di entrata in vigore del Decreto n. 34/2020, se relativi a somme dovute a titolo di stipendio, salario, altre indennità relative al rapporto di lavoro o di impiego nonché a titolo di pensione e trattamenti assimilati. Pertanto, il datore di lavoro, nel periodo di sospensione, non deve effettuare le relative trattenute che riprenderanno, salvo l’eventuale pagamento del debito, a decorrere dal 1° maggio 2021.

Devo ricevere il pagamento di una prestazione professionale da parte di una Pubblica Amministrazione ma ho una cartella di pagamento scaduta di importo superiore a 5 mila euro. La Pubblica Amministrazione farà le verifiche presso l’Agente della riscossione e bloccherà il pagamento?

No. Nel periodo di sospensione dall’8 marzo 2020 (*) al 30 aprile 2021 le Pubbliche Amministrazioni non devono verificare la presenza di debiti non ancora pagati all’Agente della riscossione (articolo 48-bis del DPR n. 602/1973). Le verifiche eventualmente già effettuate, anche prima dell’inizio della sospensione, che hanno fatto emergere una situazione di inadempienza ma per le quali l’Agente della riscossione non ha ancora notificato l’atto di pignoramento, sono prive di qualunque effetto e le Amministrazioni Pubbliche procedono al pagamento a favore del beneficiario.

(*) per i soggetti con residenza, sede legale o la sede operativa nei comuni della c.d. “zona rossa” (allegato 1 del DPCM 1° marzo 2020), la sospensione decorre dal 21 febbraio 2020.

È possibile ricevere assistenza agli sportelli di Agenzia delle entrate-Riscossione durante l’emergenza COVID-19? Posso presentarmi direttamente o devo richiedere un appuntamento?

Gli sportelli di Agenzia delle entrate-Riscossione presenti sul territorio nazionale, sono aperti dal lunedì al venerdì, con orario dalle 8.15 alle 13.15. L’ingresso è consentito solo con appuntamento. È possibile fissare un appuntamento tramite il servizio “Prenota ticket”, disponibile nell’area pubblica del portale e dell’App Equiclick senza necessità di pin e password.